Auf einen Blick:

- Mehrere Wege führen zum Ziel: Studium, Ausbildung oder Weiterbildungen wie Steuerfachwirt qualifizieren für die Steuerberaterprüfung

- Wichtige Gründe für die Weiterbildung zum Steuerberater: bessere Karrierechancen, vielfältige Spezialisierungsmöglichkeiten, attraktive Gehaltssteigerungen und hohe Jobsicherheit

- Verkürzte Praxiszeiten: Steuerfachwirt und Bilanzbuchhalter reduzieren die erforderliche Berufserfahrung von 8 auf 6 Jahre

- Fortbildungspflicht: Seit 2021 müssen alle Steuerberater jährlich 10 Stunden fachspezifische Fortbildung nachweisen

- Spezialisierungsmöglichkeiten: zwei offizielle Fachberater-Titel der Steuerberaterkammer plus weitere des DStV

- Digitalisierung im Fokus: FAIT (Fachassistent IT-Prozesse) und digitale Fortbildungen gewinnen an Bedeutung

Als Steuerberaterin bei Taxperten kenne ich mittlerweile alle Wege, die zur Steuerberaterausbildung führen. Viele unsere Mitarbeiter haben unterschiedliche Bildungswege eingeschlagen – vom klassischen Studium über die Ausbildung als Steuerfachangestellte bis hin zu spezialisierten Weiterbildungen wie Steuerfachwirt oder Bilanzbuchhalter. Der Arbeitsalltag als Steuerberater ist dabei alles andere als monoton, denn er umfasst vielfältige und abwechslungsreiche Aufgaben.

Die Weiterbildung zum Steuerberater umfasst heute weit mehr als nur einen einzigen Weg. Je nach Voraussetzungen und Berufserfahrung führen verschiedene Bildungspfade zur Zulassung zur Steuerberaterprüfung. Welcher Weg gewählt wird, hängt maßgeblich vom individuellen Berufsziel ab. Gleichzeitig müssen bereits bestellte Steuerberater und Steuerberaterinnen kontinuierliche Fortbildung betreiben und können sich durch Fachberater-Titel spezialisieren.

In diesem umfassenden Guide zeige ich Dir alle Wege zur Steuerberaterausbildung, erkläre die Zusammenhänge zwischen verschiedenen Weiterbildungen und gebe Dir einen Überblick über Fortbildungspflichten sowie Spezialisierungsmöglichkeiten für Steuerberater. Alle diese Wege bauen auf einem soliden Grund an Ausbildung und Berufserfahrung auf. Detaillierte Informationen zu Voraussetzungen, Ablauf und Kosten der Steuerberaterprüfung findest Du in unserem umfassenden Steuerberaterprüfungs-Guide 2025.

Die verschiedenen Wege zur Steuerberaterausbildung

Überblick: Wie wird man Steuerberater in Deutschland?

Das Berufsbild Steuerberater ist in Deutschland streng reguliert. Die Zulassung zur Steuerberaterprüfung erfordert eine Kombination aus Bildungsabschluss und praktischer Berufserfahrung. Es gibt mehrere Wege, die zur Berechtigung führen, die Steuerberaterprüfung abzulegen.

Die drei Hauptwege zur Steuerberaterausbildung:

- Akademischer Weg: Studium + 2-3 Jahre Berufserfahrung

- Berufspraktischer Weg: Ausbildung + 8 Jahre Berufserfahrung (ab 2024: 7 Jahre)

- Weiterbildungsweg: Ausbildung + Aufstiegsfortbildung + 6 Jahre Berufserfahrung

Eine sorgfältige Planung der Ausbildung und Berufserfahrung ist entscheidend, um den Weg zum Steuerberater erfolgreich und zielgerichtet zu gestalten.

Weg 1: Studium als Grundlage für die Steuerberaterausbildung

Voraussetzungen für den akademischen Weg:

- Abgeschlossenes Hochschulstudium (mindestens Bachelor)

- Studienrichtung: Wirtschaftswissenschaften, Rechtswissenschaften oder verwandte Fächer

- Bei 4+ Jahren Regelstudienzeit: 2 Jahre praktische Tätigkeit erforderlich

- Bei unter 4 Jahren Regelstudienzeit: 3 Jahre praktische Tätigkeit erforderlich

Geeignete Studiengänge:

- Betriebswirtschaftslehre (BWL) mit Schwerpunkt Steuern

- Volkswirtschaftslehre (VWL)

- Rechtswissenschaften (Jura)

- Wirtschaftsrecht

- Steuerrecht (spezialisierte Masterstudiengänge)

Typische Inhalte dieser Studiengänge sind unter anderem Steuerrecht, Rechnungswesen und Wirtschaftsrecht. Diese Inhalte bereiten optimal auf die Anforderungen im Berufsfeld vor.

Vorteil des Studienwegs: Kürzeste Gesamtdauer bis zur Zulassung zur Steuerberaterprüfung (5-7 Jahre ab Studienbeginn).

Weg 2: Ausbildung als Steuerfachangestellte

Der klassische berufspraktische Weg:

- 3-jährige Ausbildung als Steuerfachangestellte oder Steuerfachangestellter

- 8 Jahre praktische Tätigkeit im Steuerwesen (ab 2024 nur noch 7 Jahre)

- Direkte Zulassung zur Steuerberaterprüfung ohne weitere Qualifikationen

Inhalte der Ausbildung als Steuerfachangestellte:

- Steuerrecht (Einkommensteuer, Körperschaftsteuer, Umsatzsteuer)

- Rechnungswesen und Buchführung

- Betriebswirtschaft und Personalwesen

- Wirtschafts- und Sozialkunde

- Mandantenbetreuung und Beratung

Steuerfachangestellte unterstützen dabei sowohl Unternehmen als auch Privatpersonen in steuerlichen Angelegenheiten.

Vorteil: Sofortige Praxiserfahrung und fundierte Kenntnisse des Berufsalltags in Steuerberaterkanzleien.

Weg 3: Weiterbildung zum Steuerfachwirt oder Bilanzbuchhalter

Beschleunigter Weg durch Aufstiegsfortbildung:

- Ausbildung als Steuerfachangestellte (3 Jahre)

- Weiterbildung zum Steuerfachwirt oder Bilanzbuchhalter (1-2 Jahre)

- Je nach gewählter Weiterbildungsform (Vollzeit, Teilzeit oder Fernlehrgang) kann der zeitliche und organisatorische Aufwand unterschiedlich hoch sein.

- Nur noch 6 Jahre praktische Tätigkeit erforderlich statt 8 Jahre

- Zeitersparnis: 2 Jahre weniger Berufserfahrung nötig

Steuerfachwirt: Die beliebte Weiterbildung für Steuerfachangestellte

Voraussetzungen und Zulassung

Der Steuerfachwirt ist die klassische Aufstiegsfortbildung für Steuerfachangestellte und verkürzt den Weg zur Steuerberaterprüfung erheblich.

Zulassungsvoraussetzungen:

- Abgeschlossene Ausbildung als Steuerfachangestellte/r

- Mindestens 3 Jahre Berufserfahrung im Steuerwesen

- Alternativ: 5 Jahre einschlägige Berufstätigkeit ohne Ausbildung

- Anmeldung bei der zuständigen Steuerberaterkammer

Nach erfolgreichem Abschluss übernehmen Steuerfachwirte in Kanzleien verantwortungsvolle Tätigkeiten wie die eigenständige Betreuung von Mandanten, die Erstellung von Jahresabschlüssen und Steuererklärungen sowie die Unterstützung bei Betriebsprüfungen.

Inhalte der Steuerfachwirt-Weiterbildung

Prüfungsgebiete im Überblick:

- Steuerliches Verfahrensrecht: Abgabenordnung, Grundlagen des Steuerrechts

- Steuern vom Einkommen und Ertrag: Einkommensteuer, Körperschaftsteuer, Gewerbesteuer

- Umsatzsteuer: Nationale und internationale Regelungen

- Bewertungsrecht und Erbschaftsteuer: Vermögensbewertung, Erbschaftsteuerrecht

- Betriebswirtschaft und Rechnungswesen: Buchführung, Bilanzierung, Controlling

- Wirtschaftsrecht: Handelsrecht, Gesellschaftsrecht, Arbeitsrecht

Dauer der Weiterbildung:

- Vollzeit-Lehrgang: 6-12 Monate

- Teilzeit berufsbegleitend: 18-24 Monate

- Fernlehrgang: 12-18 Monate mit Präsenzphasen

Die Weiterbildung endet mit der Steuerfachwirtprüfung, die eine wichtige Voraussetzung für weitere Karrierechancen, wie beispielsweise die Steuerberaterprüfung, darstellt.

Karrierechancen und Gehalt als Steuerfachwirt

Berufliche Perspektiven:

- Teamleitung in Steuerberaterkanzleien

- Spezialist für komplexe Mandate

- Sachbearbeitung in Unternehmens-Steuerabteilungen

- Vorbereitung auf die Steuerberaterprüfung mit verkürzter Praxiszeit

Bilanzbuchhalter: Spezialist für Rechnungswesen und Jahresabschlüsse

Der Weg zum Bilanzbuchhalter

Die Weiterbildung zum Bilanzbuchhalter ist eine weitere Möglichkeit, die Praxiszeit für die Steuerberaterprüfung zu verkürzen und gleichzeitig wertvolle Spezialkenntnisse zu erwerben.

Zulassungsvoraussetzungen:

- Abschluss als Steuerfachangestellte plus 3 Jahre Berufserfahrung

- Oder: Kaufmännische Ausbildung plus 6 Jahre Erfahrung im Rechnungswesen

- Oder: 8 Jahre einschlägige Berufstätigkeit

- Nachweis durch detaillierte Tätigkeitsbeschreibungen

Im Rahmen der Zulassungsvoraussetzungen wird besonderer Wert auf die Erfahrung mit Prozessen in der Finanzbuchhaltung und bei der Erstellung von Jahresabschlüssen gelegt.

Schwerpunkte der Bilanzbuchhalter-Ausbildung

Kernkompetenzen:

- Jahresabschlusserstellung: Handelsrechtliche und steuerliche Bilanzierung.

- Konzernrechnungslegung: Konsolidierung und Konzernabschlüsse

- Kostenrechnung: Kalkulation, Controlling, Budgetplanung

- Finanzwirtschaft: Investitionsrechnung, Finanzierung

- Steuerrecht: Körperschaftsteuer, Gewerbesteuer, Umwandlungssteuerrecht

Besonderheit: Bilanzbuchhalter kombinieren steuerliches Fachwissen mit betriebswirtschaftlicher Expertise und sind dadurch in Unternehmen sehr gefragt.

Karriere als Bilanzbuchhalter

Typische Positionen:

- Leitung Finanzbuchhaltung in Unternehmen

- Jahresabschluss-Spezialist in Steuerberatungskanzleien

- Controller in mittelständischen Betrieben

- Prokurist mit Zeichnungsberechtigung

Weitere Weiterbildungen auf dem Weg zum Steuerberater

Duales Studium Steuerwesen

Moderne Alternative:

- Kombination aus Hochschulstudium und praktischer Ausbildung

- Dauer: 3-4 Jahre

- Abschluss: Bachelor + Berufsausbildung Steuerfachangestellte/r

- Anschließend nur 2 Jahre Berufserfahrung bis zur Steuerberaterprüfung

Erfahre mehr in unserem umfangreichen Guide zum Thema Duales Studium Steuern.

Fortbildungspflicht für Steuerberater: Was Du wissen musst

Gesetzliche Grundlagen der Fortbildungspflicht

Seit dem 1. Januar 2021 sind alle bestellten Steuerberater und Steuerberaterinnen nach §57 Abs. 2a StBerG verpflichtet, jährlich mindestens 10 Stunden fachspezifische Fortbildung zu absolvieren.

Ziele der Fortbildungspflicht:

- Sicherstellung der fachlichen Qualifikation

- Anpassung an Gesetzesänderungen und neue Rechtsprechung

- Qualitätssicherung in der Steuerberatung

- Schutz der Mandanten vor veralteten Beratungsansätzen

Anerkannte Fortbildungsformate

Präsenzveranstaltungen:

- Seminare und Lehrgänge der Steuerberaterkammer

- Fachtagungen und Kongresse

- Interne Kanzleischulungen (wenn fachlich qualifiziert)

- Universitäre Weiterbildungen

Digitale Fortbildungsmöglichkeiten:

- Webinare und Online-Seminare

- E-Learning-Module mit Lernerfolgskontrolle

- Fachpodcasts mit begleitenden Materialien

- Interaktive Online-Kurse

Selbststudium:

- Fachliteratur mit Lernerfolgskontrolle

- Fachzeitschriften mit Fortbildungsnachweis

- Online-Datenbanken mit Testfragen

- Rechtsprechungsanalysen

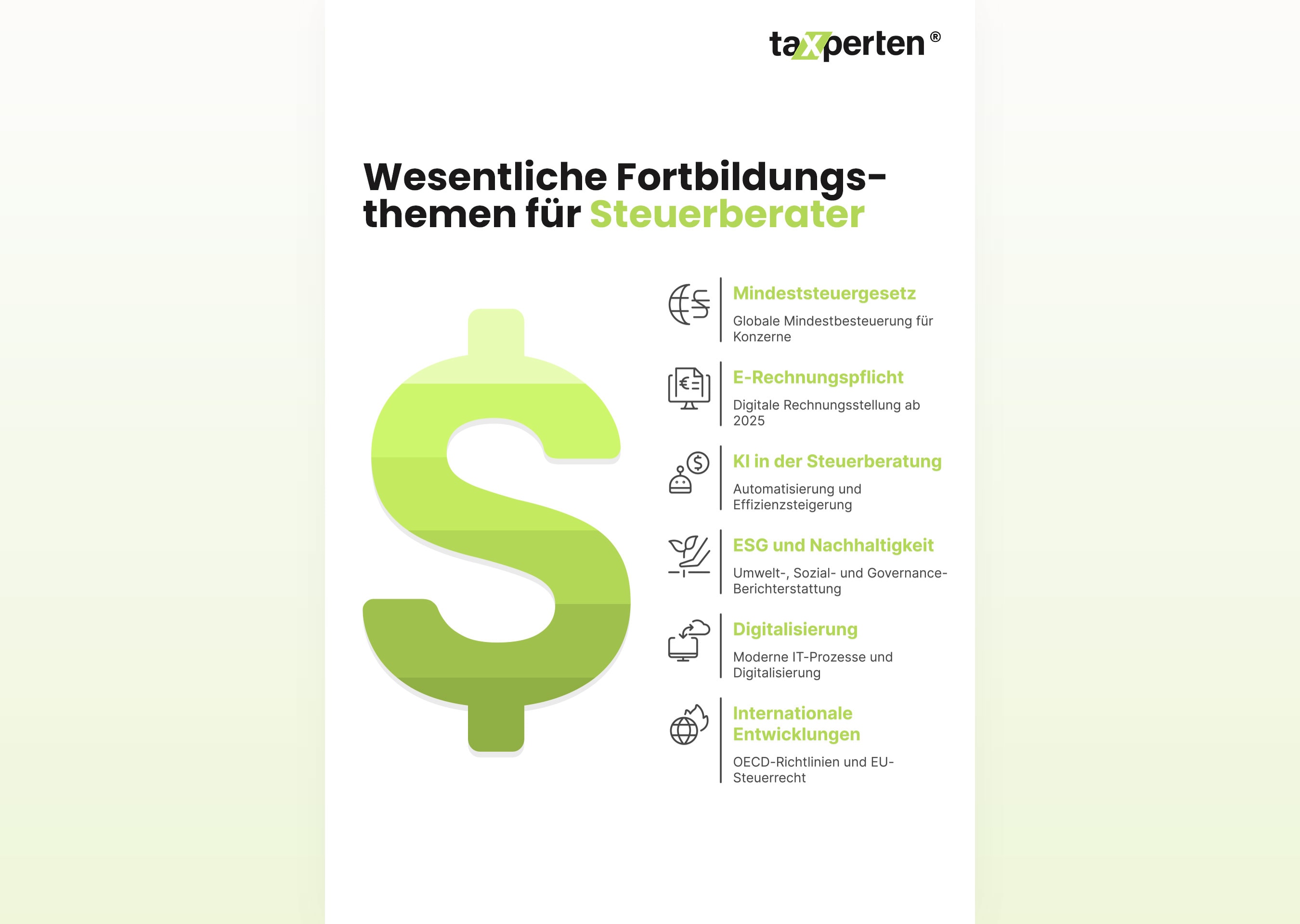

Aktuelle Fortbildungsthemen für Steuerberater

Hochaktuelle Themen der Fortbildung:

- Mindeststeuergesetz (OECD Pillar Two): Globale Mindestbesteuerung für Konzerne

- E-Rechnungspflicht: Digitale Rechnungsstellung ab 2025

- KI in der Steuerberatung: Automatisierung und Effizienzsteigerung

- ESG und Nachhaltigkeit: Umwelt-, Sozial- und Governance-Berichterstattung

- Digitalisierung: Moderne IT-Prozesse und Digitalisierung in Steuer-Kanzleien

- Internationale Entwicklungen: OECD-Richtlinien und EU-Steuerrecht

Ergebnisse aktueller Umfragen und Studien zeigen, dass diese Fortbildungsthemen für Steuerberater besonders relevant sind und wichtige Hinweise für die berufliche Weiterentwicklung liefern.

Bei Taxperten organisieren wir regelmäßige interne Fortbildungen zu diesen Themen. Unsere Steuerberater erfüllen ihre Fortbildungspflicht durch eine Mischung aus externen Seminaren und internen Schulungen.

Dokumentation und Nachweis

Wichtige Nachweispflichten:

- Sammlung aller Teilnahmebescheinigungen

- Führung eines Fortbildungsnachweises

- Aufbewahrung für mindestens 5 Jahre

- Vorlage bei stichprobenartigen Kontrollen der Steuerberaterkammer

Konsequenzen bei Nichteinhaltung:

- Berufsaufsichtliche Maßnahmen

- Verwarnung oder Verweis

- Im Wiederholungsfall: Geldbuße oder Berufsverbot

Fachberater-Titel: Spezialisierungen für Steuerberater

Offizielle Fachberater der Bundessteuerberaterkammer

Bereits bestellte Steuerberater können sich durch anerkannte Fachberater-Titel in lukrativen Nischenmärkten spezialisieren. Zusätzlich stellt die Weiterbildung zu Fachassistenten eine weitere anerkannte Qualifikationsstufe dar, die auf einer abgeschlossenen Grundausbildung und Berufserfahrung aufbaut und durch eine spezielle Fortbildungsprüfung erreicht werden kann. Diese Weiterbildungen dauern 12-18 Monate und erfordern mehrjährige Berufserfahrung.

Fachberater für Internationales Steuerrecht:

- Inhalte: Doppelbesteuerungsabkommen, Verrechnungspreise, OECD-Richtlinien

- Dauer: 18 Monate berufsbegleitend

- Voraussetzungen: 3 Jahre Erfahrung als Steuerberater

Fachberater für Zölle und Verbrauchsteuern:

- Inhalte: Zollrecht, Außenwirtschaft, Energie- und Verbrauchsteuern

- Zielgruppe: Steuerberater mit Fokus auf produzierende Unternehmen

Weitere Spezialisierungen des Deutschen Steuerberaterverbands

Fachberater für Unternehmensnachfolge:

- Testament und Erbrecht

- Familienunternehmen und Nachfolgeplanung

- Steueroptimierte Übertragungsmodelle

- Zielgruppe: Mittelstandsberatung, Familienunternehmen

Fachberater für das Gesundheitswesen:

- Ärzte, Apotheken, Krankenhäuser

- Besonderheiten der Heilberufe

- Praxisbewertung und -übertragung

Fachberater für Controlling und Finanzwirtschaft:

- Management-Beratung und Unternehmenssteuerung

- Finanzplanung und Investitionsrechnung

- Digitales Controlling und Business Intelligence

- Zielgruppe: Größere Unternehmen und Konzerne

Weitere Spezialisierungen:

- Fachberater für Restrukturierung und Insolvenz

- Fachberater für Rating und Finanzierung

- Testamentsvollstreckung und Nachlassverwaltung

- Mediation und außergerichtliche Streitbeilegung

Voraussetzungen und Ablauf der Fachberater-Weiterbildung

Allgemeine Voraussetzungen:

- Bestellung als Steuerberater/in

- Mindestens 3 Jahre Berufserfahrung als Steuerberater

- Nachweis entsprechender Praxistätigkeit im Spezialgebiet

- Teilnahme an vorbereitenden Lehrgängen

Typischer Ablauf:

- Anmeldung bei der Steuerberaterkammer oder beim DStV

- Lehrgangsphase: 120-160 Unterrichtsstunden über 12-18 Monate

- Praxisnachweis: Dokumentation der Tätigkeit im Fachgebiet

- Prüfung: Schriftliche und/oder mündliche Fachprüfung, die als Fortbildungsprüfung gilt und die Qualifikation als Fachberater bestätigt.

- Verleihung des Fachberater-Titels

Kosten: 4.000-8.000€ je nach Spezialisierung und Anbieter

Fortbildungspflicht für Fachberater: Zusätzlich 10 Stunden jährlich im Spezialgebiet

Digitalisierung in der Steuerberater-Weiterbildung

FAIT: Fachassistent für Digitalisierung und IT-Prozesse

Eine der neuesten und gefragtesten Weiterbildungen ist der 2023 eingeführte Fachassistent für Digitalisierung und IT-Prozesse (FAIT). Diese Qualifikation bereitet auf die digitale Transformation der Steuerberatung vor.

Zielgruppe:

- Steuerfachangestellte mit IT-Affinität

- Quereinsteiger aus der IT-Branche

- Steuerberater, die ihre Kanzlei digitalisieren möchten

Inhalte der FAIT-Weiterbildung:

- Digitale Kanzleiführung: Workflow-Management, Dokumentenmanagement

- IT-Sicherheit: DSGVO, Cybersecurity, Backup-Strategien

- Software-Integration: DATEV, Schnittstellen, Cloud-Lösungen

- Change Management: Digitalisierungsprojekte erfolgreich umsetzen

Für die erfolgreiche Arbeit als Fachassistent für Digitalisierung und IT-Prozesse ist spezielles Know-how in wirtschaftlichen und rechtlichen Zusammenhängen sowie in der Anwendung digitaler Tools unerlässlich.

Online-Learning und E-Learning

Vorteile digitaler Weiterbildung:

- Flexibilität: Lernen parallel zum Beruf

- Aktualität: Schnelle Updates bei Gesetzesänderungen

- Effizienz: Laut Studien 40% schnellere Wissensaufnahme

- Kostenersparnis: Keine Reise- und Übernachtungskosten

Moderne Lernmethoden:

- Microlearning: 5-15 Minuten täglich

- Adaptive Learning: KI passt Inhalte an Wissensstand an

- Gamification: Spielerische Elemente erhöhen Motivation

- Virtual Reality: Immersive Simulation von Beratungssituationen

Kosten und Finanzierung von Weiterbildungen

Investition in die Steuerberater-Laufbahn

Typische Kosten der verschiedenen Weiterbildungen:

Wege zur Steuerberaterprüfung:

- Steuerfachwirt: 2.500-5.000€

- Bilanzbuchhalter: 3.000-6.000€

- FAIT: 2.000-4.000€

- Steuerberaterprüfung-Vorbereitung: 8.000-15.000€

Die Investition in die Vorbereitung auf das Steuerberaterexamens ist entscheidend, da eine fundierte Ausbildung und gezielte Vorbereitung die Chancen auf das Bestehen der anspruchsvollen Prüfung beim ersten Versuch deutlich erhöhen.

Fortbildungen für Steuerberater:

- Fachberater-Titel: 4.000-8.000€

- Jährliche Pflichtfortbildung: 500-2.000€

- Spezialseminare: 200-800€ pro Tag

Fördermöglichkeiten und Unterstützung

Staatliche Förderung:

- Aufstiegs-BAföG: Bis zu 75% Zuschuss für Aufstiegsfortbildungen

- Bildungsprämie: 500€ Zuschuss bei geringem Einkommen

- Weiterbildungsstipendium: Für besonders begabte Fachkräfte unter 25

- Bildungsurlaub: 5 Tage zusätzlicher Urlaub in den meisten Bundesländern

Steuerliche Vorteile:

- Werbungskosten: Vollständige Absetzbarkeit bei beruflichem Bezug

- Steuerersparnis: Oft 30-45% der Kosten durch Steuerersparnis

- Ratenzahlung: Die meisten Anbieter bieten flexible Zahlungsmodelle

Arbeitgeber-Förderung: Bei Taxperten übernehmen wir 100% der Weiterbildungskosten für unsere Mitarbeiter – von Anmeldegebühren bis zur Freistellung für Prüfungen. Diese Investition in unser Team zahlt sich für alle Beteiligten aus.

Gehälter und Karrierechancen im Steuerberater-Beruf

Steuerberater Gehalt: Ein Überblick

Das Gehalt von Steuerberatern variiert stark und hängt von verschiedenen Faktoren wie Qualifikation, Berufserfahrung, Arbeitsort und Tätigkeitsbereich ab. Als Steuerberater bestehen attraktive Verdienstmöglichkeiten, die mit zunehmender Spezialisierung und Verantwortung deutlich steigen können.

Karrierewege im Steuerberater-Beruf

Bei Taxperten bieten wir unseren Mitarbeitern alle Karrierestufen – von der Ausbildung über Weiterbildungen bis hin zur Partnerschaft. Leistung wird bei uns unabhängig vom formalen Titel honoriert.

Zukunftstrends in der Steuerberater-Weiterbildung

Internationale Entwicklungen

OECD-Initiativen beeinflussen Weiterbildung:

- Pillar Two (Mindeststeuer): 15% globale Mindestbesteuerung

- BEPS-Maßnahmen: Bekämpfung von Gewinnverkürzung

- Automatischer Informationsaustausch: CRS und DAC-Richtlinien

Auswirkungen auf deutsche Steuerberater:

- Internationale Fortbildungen werden wichtiger

- Englischsprachige Fachkurse gewinnen an Bedeutung

- EU-Recht wird prüfungsrelevanter

Künstliche Intelligenz in der Weiterbildung

KI-Revolution im Steuerbereich:

- Automatisierte Buchführung: Routine-Aufgaben werden digitalisiert

- KI-Assistenten: Unterstützung bei Recherche und Beratung

- Predictive Analytics: Vorhersage von Steuerrisiken

- Chatbots: Erste Mandantenberatung automatisiert

Neue Kompetenzen erforderlich:

- KI-Verständnis: Grundlagen maschinellen Lernens

- Datenanalyse: Interpretation von KI-Ergebnissen

- Ethik: Verantwortungsvoller Umgang mit KI

- Change Management: Teams durch digitale Transformation führen

Nachhaltigkeit und ESG

ESG-Berichterstattung wird Pflicht:

- Ab 2025 für viele Unternehmen verpflichtend

- Umwelt-, Sozial- und Governance-Kriterien

- Neue Beratungsfelder für Steuerberater

- Spezialisierte Fortbildungen entstehen

Praktische Tipps für Deine Weiterbildung

Die richtige Weiterbildung wählen

Entscheidungskriterien:

- Deine Ausgangssituation: Ausbildung, Studium oder Berufserfahrung?

- Zeitrahmen: Wie schnell möchtest Du Steuerberater werden?

- Finanzielle Möglichkeiten: Welche Investition kannst Du tätigen?

- Karriereziele: Angestellt oder selbstständig? Spezialisierung?

- Lerntyp: Präsenz, online oder Mischform?

Erfolgsstrategien für die Weiterbildung

Lerntipps für Berufstätige:

- Feste Lernzeiten definieren (z.B. täglich 1-2 Stunden)

- Lerngruppen mit Kollegen bilden

- Praxisbezug herstellen durch sofortige Anwendung

- Digitale Tools nutzen (Apps, Podcasts, E-Learning)

- Work-Life-Learn-Balance beachten

Networking und Karriereaufbau

Nutze Weiterbildungen für Networking:

- Kontakte zu Dozenten und Teilnehmern pflegen

- LinkedIn/XING-Profile mit neuen Qualifikationen aktualisieren

- Fachverbände beitreten (DStV, Steuerberaterkammer)

- Kanzlei-Events und Fachtagungen besuchen

Fazit: Dein individueller Weg zum Steuerberater

Die Weiterbildung zum Steuerberater bietet heute vielfältige Wege zum Erfolg. Ob über das klassische Studium, die bewährte Ausbildung als Steuerfachangestellte oder moderne Spezialisierungen wie den FAIT – jeder Bildungsweg hat seine Berechtigung und führt zum Ziel.

Meine wichtigsten Empfehlungen:

- Wähle den Weg passend zu Deiner Situation: Nutze vorhandene Qualifikationen optimal

- Investiere in Weiterbildungen: Steuerfachwirt und Bilanzbuchhalter verkürzen den Weg erheblich

- Bleibe am Ball bei Fortbildungen: 10 Stunden jährlich sind Minimum, lebenslanges Lernen ist entscheidend

- Spezialisiere Dich strategisch: Fachberater-Titel öffnen lukrative Nischenmärkte

- Setze auf Digitalisierung: Die Zukunft gehört technikaffinen Steuerberatern

Als Geschäftsführerin von Taxperten erlebe ich täglich, wie wertvoll gute Fortbildungsmöglichkeiten sind. Wir unterstützen unsere Mitarbeitenden vollumfänglich dabei, sich persönlich und fachlich zusammen mit uns weiterzuentwickeln.